- Налоговая декларация при дарении: расчет налога, порядок подачи декларации

- Налоговая декларация при дарении: основные понятия и принципы

- Расчет налога при дарении: способы и особенности

- Основные шаги для подачи налоговой декларации при дарении

- Документы, необходимые для заполнения налоговой декларации при дарении

- Сроки подачи налоговой декларации при дарении и ответственность за нарушение

- Реестр получателей дарений: как проверить информацию

Дарение считается одним из способов передачи имущества безвозмездно. Однако, при дарении возникает вопрос о налогообложении этой сделки. В Российской Федерации налогообложение дарения регулируется статьей 217 Гражданского кодекса и Федеральным законом «О налоге на доходы физических лиц» (3-НДФЛ).

Согласно законодательству, физическое лицо, получившее дарение, обязано заплатить налог на доход, полученный от дарителя. Налоговая декларация при дарении (3-НДФЛ) является основным документом, подтверждающим факт получения дарения и определяющим размер налогооблагаемой базы.

Подача налоговой декларации при дарении осуществляется в течение 30 дней со дня получения дарения. В декларации необходимо указать сумму дарения, а также указать налоговый период – год, за который осуществляется расчет налога. Для определения налоговой ставки налогооблагаемая база умножается на соответствующий коэффициент, установленный в законодательстве.

Налоговая декларация при дарении: расчет налога, порядок подачи декларации

При дарении имущества гражданами возникает необходимость уплаты налога в размере 13% от стоимости подаренного имущества. Для правильного расчета и уплаты налога необходимо составить и подать налоговую декларацию по форме 3-НДФЛ. В данной статье мы расскажем о порядке заполнения декларации и расчете налога при дарении.

1. Порядок подачи декларации

Декларация по форме 3-НДФЛ подается в налоговый орган по месту жительства налогоплательщика в течение 1 месяца с момента возникновения обязанности по уплате налога. Таким образом, если дарение произошло в течение года, декларацию необходимо подать не позднее 30-го числа месяца, следующего за месяцем дарения.

2. Расчет налога

Размер налога при дарении составляет 13% от стоимости подаренного имущества. Стоимость имущества определяется исходя из его рыночной стоимости, которая может быть документально подтверждена. Если стоимость подаренного имущества невозможно определить или подтвердить, налоговый орган имеет право установить стоимость на основании данных о стоимости аналогичного имущества на рынке.

Расчет налога можно произвести следующим образом:

- Определите стоимость подаренного имущества.

- Умножьте стоимость налога на 13%.

- Полученную сумму укажите в графе «Сумма налога, подлежащая уплате» в декларации.

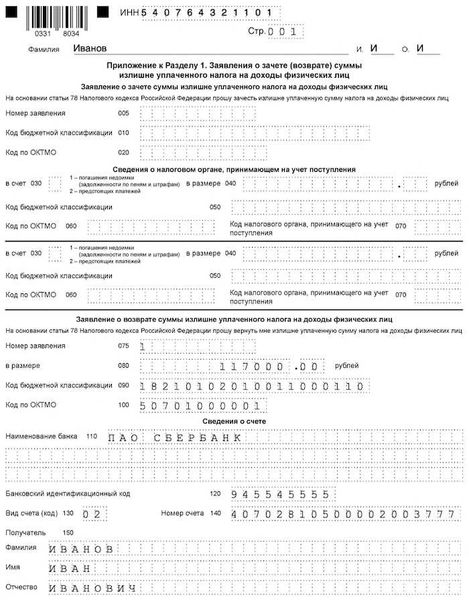

3. Заполнение декларации

В декларации по форме 3-НДФЛ необходимо указать следующую информацию:

- Полные персональные данные дарителя и получателя подарка.

- Информацию о природе подарка (недвижимое или движимое имущество).

- Дата и основание совершения дарения.

- Стоимость подаренного имущества.

- Размер налога, подлежащего уплате.

После заполнения декларации необходимо распечатать ее в 2-х экземплярах, подписать и подать в налоговый орган. Один экземпляр декларации останется у налогоплательщика, другой будет передан в налоговый орган.

Уплата налога должна быть произведена в течение 10 дней с момента подачи декларации. Для этого необходимо перевести сумму налога на счет налоговой службы или воспользоваться интернет-банком.

Если в декларации указаны неверные данные или произошла ошибка при расчете налога, возможно направление письменного обращения в налоговый орган для внесения изменений или уточнений.

Таким образом, при дарении имущества гражданам необходимо заполнить и подать налоговую декларацию по форме 3-НДФЛ, указав информацию о подарке и произведя расчет налога. Важно соблюдать сроки подачи декларации и уплаты налога, а также указывать верные данные для избежания возможных проблем со стороны налогового органа.

Налоговая декларация при дарении: основные понятия и принципы

Налоговая декларация при дарении (3-НДФЛ) — это отчет, который заполняется и подается налогоплательщиком в налоговый орган при осуществлении дарений. Данная декларация необходима для правильного расчета и уплаты налога при дарении имущества.

Основные принципы налогообложения при дарении:

- Облагаемая база: налоговая база при дарении определяется как разница между рыночной стоимостью имущества и расходами на его приобретение.

- Ставка налога: ставка налога устанавливается в размере 13% от облагаемой базы.

- Обязанность по уплате: обязанность по уплате налога возлагается на получателя дарения (лицо, получающее имущество).

- Сроки подачи: налоговая декларация при дарении должна быть подана в налоговый орган в течение 1 месяца со дня фактического получения дарения.

Основные понятия в налоговой декларации при дарении:

- Даритель — физическое лицо, осуществляющее дарение и передающее имущество.

- Получатель дарения — физическое или юридическое лицо, получающее дарение и становящееся владельцем переданного имущества.

- Имущество — предметы недвижимого или движимого имущества, доли в уставном капитале организации, доли в праве требования об имуществе, иные имущественные права.

- Рыночная стоимость имущества — оценочная стоимость имущества, которую можно получить при добровольной купле-продаже имущества на открытом рынке в условиях действующего спроса и предложения.

- Расходы на приобретение имущества — сумма денежных средств, затрат и стоимость имущества, которые были необходимы для его приобретения.

| Поле | Содержание |

| 1 | Информация о дарителе |

| 2 | Информация о получателе дарения |

| 3 | Описание даримого имущества |

| 4 | Расчет налоговой базы |

| 5 | Расчет налога и его уплата |

При заполнении налоговой декларации при дарении необходимо строго придерживаться требований и указывать все необходимые сведения для правильного расчета и уплаты налога. Невыполнение данного требования может повлечь за собой штрафы и налоговые претензии со стороны налоговой службы.

Расчет налога при дарении: способы и особенности

При дарении имущества налоговая декларация является неотъемлемым документом, с помощью которого осуществляется рассчет и уплата налога на доходы, полученные в результате дарения. В России для этой цели используется 3-НДФЛ.

Основным способом расчета налога при дарении является применение ставки налога в размере 13%. Эта ставка применяется к сумме денежных средств, стоимости имущества или иной ценности, полученной в результате дарения. В случае если имущество передается безвозмездно или с номинальной платой, налог надо будет заплатить на стоимость, которая была определена согласно гражданскому законодательству.

Однако, существуют некоторые особенности, которые важно учесть при расчете налога на дарение:

- Освобождение от налога. Существуют случаи, когда дарение освобождено от уплаты налога. Например, если даритель и получатель имеют кровные родственные отношения, как правило, они освобождаются от уплаты налога. Также, налогом не облагаются дарения, предоставленные в целях социальной помощи, образования или медицинского лечения.

- Снижение налоговой базы. В некоторых случаях, налоговая база может быть снижена путем учета расходов, понесенных дарителем на приобретение, улучшение или восстановление имущества. Также, можно учесть налоговые вычеты, предусмотренные законом.

- Разная ставка налога для разных категорий получателей. Для некоторых категорий получателей, таких как некоммерческие организации, наследники или дети, действуют особые ставки налога или льготы.

При расчете налога при дарении важно учесть все факторы и правила, установленные налоговым законодательством. Неправильный расчет или невыплата налога может привести к штрафам и негативным последствиям для дарителя и получателя.

Для более точного и корректного расчета налога при дарении рекомендуется обратиться к профессионалам — налоговым консультантам или юристам. Они помогут разобраться в деталях и применить все необходимые особенности для минимизации налоговых расходов.

Основные шаги для подачи налоговой декларации при дарении

Подача налоговой декларации при дарении является обязательной процедурой для физических лиц, осуществляющих передачу имущества в дар безвозмездно. В данной статье рассмотрим основные шаги, которые необходимо выполнить для правильного заполнения и подачи декларации.

- Сбор необходимых документов

- Заполнение формы 3-НДФЛ

- Расчет налоговой базы

- Расчет и уплата налога

- Подача декларации и документов

- Получение расписки

Перед подачей налоговой декларации необходимо собрать все необходимые документы, подтверждающие факт дарения имущества. К таким документам относятся акт приема-передачи имущества, нотариально удостоверенные договоры, копии свидетельств о праве собственности на передаваемое имущество и другие документы, которые могут подтвердить факт дарения.

После сбора всех необходимых документов необходимо заполнить налоговую декларацию по форме 3-НДФЛ. В декларации нужно указать информацию о дарителе, получателе, а также подробное описание передаваемого имущества. Также необходимо указать дату и сумму дарения.

Для расчета налога необходимо определить налоговую базу. Для этого необходимо вычесть из суммы дарения сумму налогового вычета, если такой имеется. Налоговый вычет может быть предоставлен в случае дарения имущества близким родственникам или в других случаях, предусмотренных законом.

После определения налоговой базы необходимо расчитать сумму налога, используя установленную ставку. Сумма налога должна быть уплачена в установленный срок в соответствии с требованиями налогового законодательства.

После заполнения декларации и расчета налога необходимо подать декларацию и приложенные к ней документы в налоговый орган. Подачу декларации можно выполнить лично, отправив почтой или через электронную систему налоговой службы (если такая возможность предусмотрена законодательством).

После подачи декларации в налоговый орган необходимо получить расписку о приеме документов. Расписка будет являться подтверждением о том, что декларация была подана и принята налоговым органом.

Следуя данным основным шагам, можно правильно и своевременно заполнить и подать налоговую декларацию при дарении. В случае возникновения вопросов или необходимости консультации, рекомендуется обратиться к специалистам в области налогового законодательства.

Документы, необходимые для заполнения налоговой декларации при дарении

Для заполнения налоговой декларации при дарении в форме 3-НДФЛ необходимо предоставить следующие документы:

- Договор дарения. Это официальный документ, в котором указываются условия и сумма дарения. Договор должен быть составлен в письменной форме и подписан дарителем и получателем дарения. В договоре указываются данные дарителя и получателя, описание передаваемого имущества и его стоимость.

- Справка о доходах. Для заполнения налоговой декларации при дарении необходимо иметь справку о доходах за предыдущий год. Справка выдается налоговым органом по месту работы или месту жительства и содержит информацию о доходах и удержанных налогах.

- Свидетельство о праве собственности. Если дарением является недвижимое имущество (квартира, дом, земельный участок и т.д.), необходимо предоставить свидетельство о праве собственности на это имущество.

- Паспортные данные. Для заполнения налоговой декларации при дарении необходимо указать паспортные данные дарителя и получателя. В случае, если получатель дарения не является родственником до 4-го родства, необходимо также предоставить документы, подтверждающие родственные отношения (например, свидетельство о рождении, свидетельство о браке и т.д.)

- Документы, подтверждающие стоимость имущества. Для определения налогооблагаемой базы и расчета налога необходимо предоставить документы, подтверждающие стоимость передаваемого имущества. Это могут быть оценочные акты, договоры купли-продажи, акты приема-передачи и прочие документы.

Важно помнить, что налоговая декларация при дарении должна быть подписана дарителем и получателем дарения, а также должна быть сдана в налоговый орган в установленный срок. При заполнении декларации необходимо быть внимательным и точным, чтобы избежать возможных ошибок, которые могут повлечь за собой штрафы и непредвиденные проблемы со стороны налоговых органов.

Сроки подачи налоговой декларации при дарении и ответственность за нарушение

При осуществлении дарения граждане обязаны уплатить налог в размере 13% от стоимости имущества, переданного в качестве дара. Для уплаты налога необходимо подать налоговую декларацию по форме 3-НДФЛ в налоговый орган, который осуществляет ведение учета физических лиц.

Сроки подачи налоговой декларации при дарении установлены законодательством и зависят от времени совершения сделки. Как правило, декларацию следует подать:

- В случае совершения дарения в течение календарного года в форме недвижимости или ценных бумаг – в течение 1 месяца со дня совершения сделки;

- В случае дарения движимого имущества, доли в уставном капитале (паевого взноса, пая участия) общественного объединения в течение одного месяца со дня, следующего за днем нотариального удостоверения сделки;

- В случае дарения доли в уставном капитале (паевого взноса, пая участия) юридического лица или иного имущественного комплекса в государственных организациях или организациях, созданных ими в течение 1 месяца с даты государственной регистрации.

При нарушении сроков подачи налоговой декларации физическими лицами возможно наложение штрафных санкций. В случае непредставления декларации вовремя или представления декларации с нарушением требований законодательства налоговым органом может быть установлено штрафное санкционирование в размере от 1 000 до 5 000 рублей.

В случае если физическое лицо намеренно не включило в налоговую базу объекты налогообложения или заведомо неправильно указал данные о таких объектах, налоговым органом может быть возбуждено уголовное дело в отношении налогоплательщика. За такие нарушения может быть предусмотрено наказание в виде штрафа или лишения свободы.

Реестр получателей дарений: как проверить информацию

При подаче налоговой декларации по дарению, вы должны указать информацию о получателе дарения. Важно проверить достоверность и актуальность этих данных. Для этого можно воспользоваться реестром получателей дарений, предоставляемым налоговыми органами.

Как найти реестр получателей дарений:

- Зайдите на официальный сайт налоговой службы вашего региона.

- На сайте найдите раздел, связанный с налоговыми декларациями и дарениями.

- В разделе будет представлена информация о реестре получателей дарений.

- Перейдите по ссылке на реестр.

Как проверить информацию о получателе дарения в реестре:

- В реестре найдите идентификационный номер налогоплательщика (ИНН) получателя дарения.

- Сравните ИНН с указанным в налоговой декларации.

- Проверьте, что ФИО получателя дарения совпадает с указанными в декларации.

- Удостоверьтесь, что получатель дарения не является организацией, запрещенной к получению дарений (например, иностранные агенты).

- Проверьте, что дата и сумма дарения соответствуют указанным в декларации.

Часто задаваемые вопросы:

- Что делать, если информация о получателе дарения отсутствует в реестре?: Если получатель дарения не указан в реестре, возможно, вы ошиблись в указании его ИНН, или информация о получателе дарения еще не обработана налоговыми органами. В таком случае, рекомендуется обратиться в налоговую службу для уточнения ситуации.

- Какие данные о получателе дарения я должен указывать в налоговой декларации?: Вы должны указать ИНН, ФИО получателя дарения, дату и сумму дарения.

- Можно ли получить налоговые льготы при дарении?: Да, в некоторых случаях можно получить налоговые льготы при дарении. Например, если дарение совершено на благотворительные цели или в пользу нуждающихся.

Проверка информации о получателе дарения в реестре поможет вам быть уверенным в корректном заполнении налоговой декларации. Это позволит избежать возможных штрафов и проблем с налоговыми органами в будущем.